“六税两费”减免优惠这3个点还不知道吗

中杭集团专业办理代理记账、公司注册、税务筹划、资质代办、审计评估、增资减资、清理乱账、财务外包、政策申请、股权设计、法律等服务,如有需要随时联系小编进行咨询。

“六税两费”减免优惠实施以来,老板们有几个疑惑的地方,比如:新设立企业可以享受吗?已享受其他优惠政策的纳税人还可以享受吗?

下面一起来看下吧!

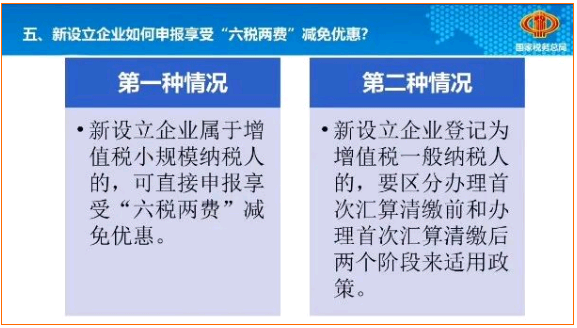

01、新设立企业如何申报享受“六税两费”减免优惠?

这个问题可以分两种情况来看:

第一种情况,新设立企业属于增值税小规模纳税人的,可直接申报享受“六税两费”减免优惠。

第二种情况,新设立企业登记为增值税一般纳税人的,要区分办理首次汇算清缴前和办理首次汇算清缴后两个阶段来适用政策。

办理首次汇算清缴前要根据刚才第三个问题中介绍到的人员和资产等标准来判断能否按照“小型微利企业”申报享受“六税两费”减免优惠。

举个例子来说,A公司2021年6月成立,从事国家非限制和禁止行业,12月1日登记为增值税一般纳税人,2022年3月31日的从业人数、资产总额分别为280人和4500万元。

A公司按规定于2022年4月10日申报2022年3月的资源税和2022年1-3月的房产税时,如果尚未办理2021年度企业所得税汇算清缴,就可采用4月的上月末,即2022年3月31日的从业人数、资产总额两项条件,来判断能否按照“小型微利企业”申报享受“六税两费”减免优惠。

本例中,因为A公司2022年3月31日的从业人数不超过300人、资产总额不超过5000万元,所以可以享受优惠。

登记为增值税一般纳税人的新设立企业,按规定办理首次汇算清缴后确定是小型微利企业的,自办理汇算清缴的次月1日至次年6月30日,可申报享受“六税两费”减免优惠。

确定不属于小型微利企业的一般纳税人,自办理汇算清缴的次月1日至次年6月30日,不得再申报享受“六税两费”减免优惠。

按次申报的,自首次办理汇算清缴确定不属于小型微利企业之日起至次年6月30日,不得再申报享受“六税两费”减免优惠。

办理首次汇算清缴后,按规定申报当月及之前的“六税两费”的,也根据汇算清缴的结果来确定是否可申报享受减免优惠。

举个例子,B公司2021年6月成立,2022年5月首次办理2021年度汇算清缴,结果显示为小型微利企业。

按照某省房产税征期规定,B公司应当于2022年12月一次性申报2022年全年税款,B公司在2022年12月一次性申报2022年全年税款时,可申报享受减免优惠。

02、已享受其他优惠政策的纳税人可以叠加享受“六税两费”减免优惠吗?

答案是肯定可以的。

根据财税10号公告和税务总局3号公告的有关规定,增值税小规模纳税人、小型微利企业、个体工商户已依法享受其他优惠政策的,可叠加享受本次减免优惠。

在享受优惠的顺序上,是先享受其他优惠,再享受“六税两费”减免优惠。原来适用比例减免或定额减免的,本次减免额计算的基数是应纳税额减除原有减免税额后的数额。

举个例子:

个人和企事业单位出租住房的房产税原优惠政策是减按4%税率征收。

如果按某省确定的增值税小规模纳税人房产税减征比例为50%,政策叠加享受后,可在减按4%税率征收的基础上再减征一半,即实际按2%的税率征收。

03、逾期未登记的企业,能否适用“六税两费”减免优惠?

为进一步明确纳税人类型发生变化时享受减免优惠的具体时间,按照有利于纳税人和简化申报的原则。

增值税小规模纳税人按规定登记为一般纳税人的,自一般纳税人生效之日起不得再按照增值税小规模纳税人适用“六税两费”减免政策。

增值税年应税销售额超过小规模纳税人标准应当登记为一般纳税人而未登记,经税务机关通知,逾期仍不办理登记的,自逾期次月起不得再按增值税小规模纳税人申报享受“六税两费”减免优惠。

税务总局3号公告 第2条规定

这里需要强调的是,增值税小规模纳税人转为一般纳税人后,如果属于税务总局3号公告第一条规定的小型微利企业或新设立企业,或者登记为个体工商户,仍然可以按照“小型微利企业”或“个体工商户”申报享受减免优惠。